UDOW 투자 시 필요한 핵심정보만!

UDOW는 다우지수를 3배로 추종하는 상품인 만큼 변동성이 매우 큰 상품중 하나죠. 그렇기에 투자에 앞서 종목에 대한 확신과 믿음이 없으면 좋은 성과로 이어지기 어렵습니다.

오늘은 투자자라면 꼭 알아야할 정보만 모아놓았으니 딱 5분 투자로 투자 전 필수정보 놓치지 말고 모두 가져가세요! 분명 여러분들의 수익률을 100%이상 올려줄겁니다!

UDOW ETF 분석 목차 🗠

1. 개요

2. 구성종목

3. 과거성과

4. 관련글

3배 레버리지 투자자라면 아래 글을

먼저 읽고 오는 것을 추천합니다👇

개요

기본정보

미국에는 뉴욕거래소와 나스닥거래소로 나눠져서 상장이 이뤄지고 지수의 경우 다우, S&P500, 나스닥 3개의 지수가 가장 대표적으로 활용되고 있습니다.

오늘은 가장 오래된 지수인 다우존스사에서 발표하는 다우지수를 3배 추종하는 UDOW ETF에 대해 알아보려 합니다. UDOW를 알기 위해서는 다우지수 산출방식에 대한 이해가 선행되어야 합니다.

| 구분 | 다우지수 | S&P500 | 나스닥100 |

| 구성 종목수 | 30 | 500 | 100 |

다우존스는 미국의 증권거래소의 상장된 30개의 우량기업의 수익률의 총합을 총기업수로 나누는 수익률 평균 방식으로 산출되고 있습니다. 하지만 종목 수가 30개로 매우 적고 시가총액 가중방식이 아니어서 시장의 흐름을 대표하지 못한다는 단점으로 인해 점점 활용도가 줄어들고 있것은 사실이죠.

3X ETF 수수료(vs TQQQ, UPRO)

| 구분 | UDOW | UPRO | TQQQ |

| 추종지수 | DOWJ | S&P500 | NASDAQ |

| 수수료 | 0.96% | 0.91% | 0.86% |

| 종목수 | 30 | 500 | 100 |

| 상장일자 | 2010/03 | 2009/06 | 2002/09 |

레버리지 ETF의 단점 중 하나로 언급되는 수수료율은 어느 정도일까요? 작년(22년)가지만 하더라도 3개의 ETF의 운용보수가 모두 비슷하였으나, 최근 TQQQ의 운용보수가 큰 폭으로 하락하여 1%나 차이가 발생하고 있네요.

단, 여기서 이야기하는 수수료는 ETF의 운용수수료만을 의미합니다. 3배 레버리지 상품의 경우 특성상 숨겨져 있는 수수료(3배를 만드는데 사용되는 비용)이 있으니 자세한 내용은 아래 글을 참고해 주세요!

또한 앞서 설명드렸든 종목 수의 경우 S&P, 나스닥을 추종하는 지수에 비해 매우 적은 30개의 종목으로만 구성되어 있기 때문에 상황에 따라서 변동성이 매우 클 수 있다는 사실을 알고 투자에 임할 필요가 있습니다.

구성종목

구성 섹터

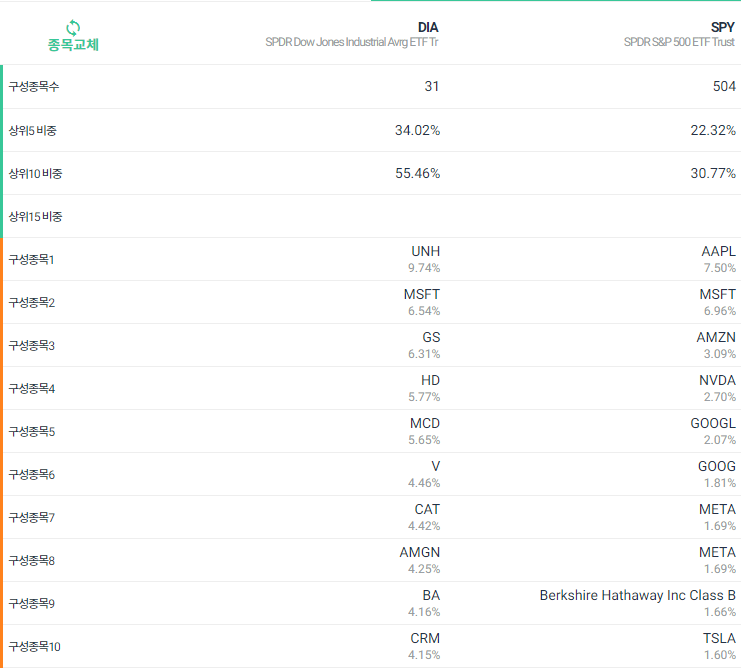

UDOW의 구성종목을 파악하기 위해서는 DOWJ 지수가 어떤 회사로 구성되어 있는지 파악해 볼 필요가 있습니다. 편의를 위해 대표 ETF인 DIA(1배)를 통해 구성종목을 알아보도록 하겠습니다.

UDOW의 구성 섹터를 살펴보게 되면 헬스케어가 20% 이상으로 가장 많은 섹터를 차지하고 있고 그 뒤를 이어 금융주가 19%로 다른 지수에 비해 기술주의 비중이 상대적으로 적다는 것이 특징이네요. 하지만 기술주 역시 16%로 적지 않고 소비재, 에너지 등 다양한 분야의 기업들이 고르게 분포되어 있는 것을 확인할 수 있습니다.

TOP10 비교

상위 10개 종목의 구성을 UPRO와 비교하여 살펴보게 되면 구성종목이 매우 다르다는 점을 한눈에 파악할 수 있습니다. 기술주가 대부분인 UPRO와 달리 유나이티드헬스케어(UNH), 골드만삭스(GS), 홈디포(HD) 등 기술주 이외의 전통 강자의 기업들이 상위권에 포진되어 있네요.

과거성과

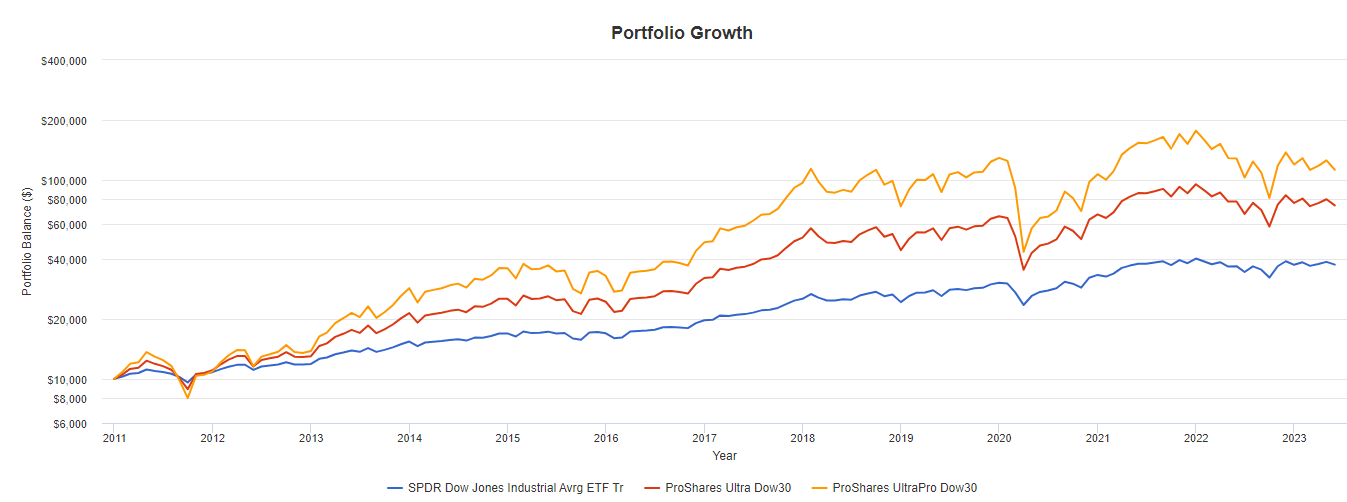

상장 이후 수익률

| 구분 | 연평균수익률 | 분산(변동성) | MDD |

| DIA(1배) | 11% | 14% | -22% |

| DDM(2배) | 17% | 29% | -46% |

| UDOW(3배) | 21% | 44% | -66% |

서브프라임, IT버블과 같은 대폭락장을 겪지 않은 백테스트 기간(2010.03 ~ 2023.06)이었음에도 불구하고 UDOW에 투자 시 투자원금의 66%가 날아가는 하락을 경험하게 됩니다. 높은 수익률에는 높은 리스크가 동반된다는 사실을 잊지 말아야 합니다.

실제로 수익률 그래프를 보게 되면 코로나 및 올해 상반기 조정장에서 UDOW의 경우 DIA(1배), DDM(2배)에 비해 큰 낙폭을 보여주고 있습니다. 하락기에는 낙폭이 3배인 만큼 적절한 리스크 관리와 자신만의 투자원칙 및 전략을 바탕으로 UDOW 투자에 임해야 하죠.

| 목차 | 무료 프리미엄 칼럼 |

| 무한매수법 (단기투자) |

무한매수법 버전별 차이점 비교(V1~V2.1) |

| 무한매수법 원리 및 종목선정 기준 | |

| TLP법 원리 및 거래방법 정리 | |

| TLP법 과거성과 분석자료 | |

| 영혼법 원리 및 거래방법 정리 |

3X ETF 비교(vs UPRO, TQQQ)

미국을 대표하는 3대 지수인 다우 S&P, 나스닥 지수를 3배로 추종하는 ETF의 상장 이후 성과를 비교해 보면 어떨까요? 포트폴리오 비주얼라이저를 통해 백테스트를 진행한 결과는 아래와 같습니다.

| 구분 | 연평균수익률 | 분산(변동성) | MDD |

| UDOW | 21% | 44% | -66% |

| UPRO | 23% | 44% | -62% |

| TQQQ | 36% | 54% | -79% |

지난 10년간의 투자성과를 비교해 보면 UDOW와 UPRO의 경우 비슷한 연평균 수익률과 변동성을 보여주고 있네요. 하지만 UPRO가 연평균 수익률도 높고 최대 낙폭(MDD) 역시 상대적으로 준수하기에 더 좋은 성과를 보여줬다 평가할 수 있을 것 같습니다. 나스닥의 경우 높은 변동성을 수반하는 대신 역시나 가장 좋은 성과를 보여줬네요.

만약 제가 지수관련 3배 ETF에 투자한다면 UDOW보다는 UPRO, TQQQ에 투자할 것 같습니다. ETF의 산출방식, 과거의 성과, 거래량 등 종합적으로 고려를 해봐도 다른 지수 ETF에 비해 큰 메리트가 없는 것 처럼 보이네요.

👇블로그 글 한 번에 보기 👇

'금융상품 정보 📈 > ETF 소개' 카테고리의 다른 글

| 국내 ETF 수수료 및 운영보수, 실제로는 5배가 넘습니다 (0) | 2023.02.23 |

|---|---|

| RETL - S&P 미국 소매업 3배 추종 ETF 완벽 정리 (0) | 2022.08.15 |

| UPRO - S&P500 3배 레버리지 ETF 투자 전에 꼭 알아야 할 모든 것(23년 업데이트) (0) | 2022.08.13 |

| 다우존스 인터넷 지수 3배 추종 ETF WEBL 향후 전망 및 구성종목 (0) | 2022.02.07 |

| 제약회사 3배 레버리지 PILL ETF 완벽 분석(수수료, 거래량, 구성종목 등) (0) | 2022.02.06 |