1. 개요

2. 구성종목

3. 과거성과

4. 관련글

개요

기본정보

UPRO는 미국의 대표지수인 S&P500지수의 일변동성을 3배로 추적하는 레버리지 ETF 상품입니다. 국내에서 TQQQ, SOXL과 함께 가장 잘 알려진 레버리지 상품이죠.

| 추종지수 | 1배 | 2배 | 3배 |

| S&P500 | SPY, VOO | SSO | UPRO |

UPRO가 추종하고 있는 S&P500의 경우 미국 시장을 대표한다 할 수 있습니다. 시가총액 기준 미국 상장기업의 80%를 포함하고 있기 때문이죠.

즉, 미국의 패권이 넘어가지 않는 이상 주식시장에서 높은 확률로 우상향이 보장되는 투자상품이 아닐까 생각합니다.

하지만 3배 레버리지라는 초고위험 상품인 만큼 UPRO에 대한 이해와 믿음이 없다면 큰 손실을 볼 수 있습니다. 그렇기에 오늘 UPRO에 투자 전 필수적으로 알고 있어야 할 정보들에 대해 일목요연하게 정리해보도록 하겠습니다.

3X ETF 비교(vs TQQQ, SOXL)

| 구분 | UPRO | TQQQ | SOXL |

| 추종지수 | S&P500 | NASDAQ | 반도체지수 |

| 수수료 | 0.93% | 0.95% | 0.90% |

| 종목수 | 500 | 100 | 36 |

| 상장일 | 2009/06 | 2010/02 | 2010/03 |

레버리지 ETF의 단점 중 하나로 언급되는 수수료율은 어느 정도일까요? UPRO는 0.93%로 TQQQ(나스닥 3X), SOXL(반도체 3X)와 비슷한 수준입니다.

S&P500 추종하는 미국 ETF의 수수료율(0.03~0.09%)와 비교하면 높아 보일 수 있지만 3배 레버리지 ETF의 수수료율이 1%가 안된다는 점은 국내 ETF와 비교해봤을 때 충분히 합리적인 비용이라는 생각이 드네요.

구성 종목 수를 살펴보면 S&P500을 추종하는 만큼 미국의 대표기업 500개에 분산투자되어 있습니다. 3배 레버리지 상품이 상대적으로 초고위험 상품인 만큼 많은 종목에 분산 투자되어 있어 안정성이 높다는 점은 UPRO가 가진 매력 중 하나입니다.

또한, UPRO의 상장일은 2009년이나 기조 치주인 S&P500의 과거데이터를 활용하여 1970년대부터 백테스팅이 가능하다는 점 역시 가장 큰 장점이 아닐까 싶네요.

구성종목

구성섹터

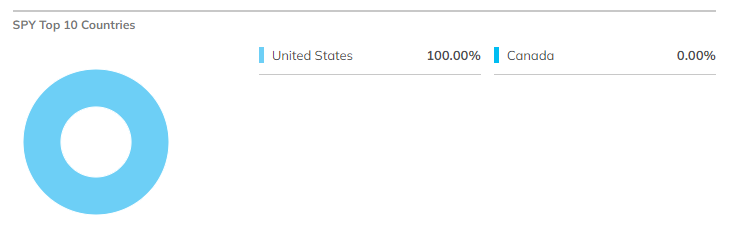

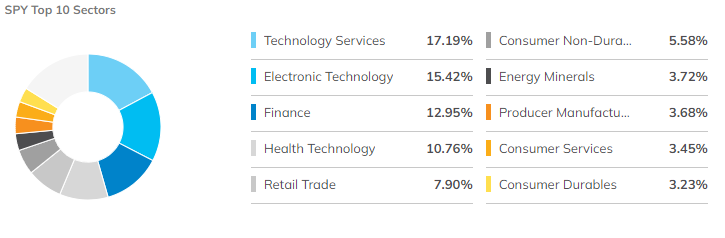

UPRO의 구성종목을 파악하기 위해서는 S&P 500이 어떤 회사로 구성되어 있는지 파악해 볼 필요가 있습니다. 편의를 위해 대표 ETF인 SPY를 통해 구성종목을 알아보도록 하겠습니다.

미국을 대표하는 지수답게 미국에 상장되어 있는 기업으로만 구성되어 있습니다. 섹터 역시 기술주의 비중이 높기는 하지만 전반적으로 고르게 분포되어 있다는 것을 확인할 수 있습니다.

상대적으로 기술주에 비중이 높은 나스닥 지수와 비교해서 성장성, 기대수익률은 낮을 수 있지만 변동성이 낮아 3배 레버리지 변동성 제어가 가능하다는 점에서 장기투자에 가장 적합한 종목 중 하나라 생각합니다.

TOP10 비교

| UPRO | TQQQ |

| Apple | Apple |

| 7.18% | 13.27% |

| Microsoft | Microsoft |

| 6.03% | 10.59% |

| Amazon | Amazon |

| 3.39% | 6.93% |

| Tesla | Tesla |

| 2.15% | 4.66% |

| Alphabet A | Alphabet C |

| 2.01% | 3.69% |

| Alphabet C | Alphabet A |

| 1.85% | 3.53% |

| Berkshire | NVIDIA |

| 1.56% | 3.22% |

| UnitedHealth | Meta |

| 1.46% | 2.76% |

| J&J | Pepsi |

| 1.32% | 2.02% |

| NVIDIA | Costco |

| 1.31% | 2.01% |

상위 10개 종목의 구성을 TQQQ와 비교하여 살펴보게 되면 구성종목은 애플, 마소, 아마존, 알파벳 순으로 유사하다는 것을 확인할 수 있습니다.

하지만 상대적으로 종목당 비중이 적다는 점과 버크셔, 유나이티스 헬스, 존슨 앤 존슨 등 비기술주 기업들이 포함되어 있다는 부분이 TQQQ와의 차이를 보이고 있네요.

과거성과

상장이후 성과

| 구분 | 연평균수익률 | 분산(변동성) | MDD |

| SPY(1배) | 12.51% | 14% | -23% |

| SSO(2배) | 20.24% | 30% | -45% |

| UPRO(3배) | 25.27% | 46% | -62% |

* 23년 2월 기준 데이터

UPRO의 상장일 이후부터 1배, 2배, 3배 상품의 과거 성과를 비교해 보면 수익률은 UPRO가 가장 높았지만 변동성, MDD(최대 낙폭)은 훨씬 높다는 사실을 파악할 수 있었습니다.

서브프라임, IT버블과 같은 대폭락장을 겪지 않은 백테스트 기간이였음에도 불구하고 UPRO에 투자 시 투자원금의 62%가 날아가는 하락을 경험하게 됩니다. 높은 수익률에는 높은 리스크가 동반된다는 사실을 잊지 말아야 합니다.

특히 2022년의 하락장이 UPRO의 MDD(고정대비 최대낙폭)를 경신한 것을 확인할 수 있었는데요. 아래 그래프에서 알 수 있듯이 22년이 상장 이후 가장 무서운 낙폭을 보여준 한 해였네요.

실제로 수익률 그래프를 보게되면 올해 상반기 미국 시장의 조정으로 인해 UPRO의 경우 SPY, SSO에 비해 큰 낙폭을 보여주고 있습니다. 하락기에는 낙폭이 3배인 만큼 적절한 리스크 관리와 자신만의 투자원칙 및 전략을 바탕으로 UPRO 투자에 임해야 하죠.

▲ 3배 레버리지 투자전략

3X ETF 비교(vs TQQQ, SOXL)

3배 레버리지를 투자하는 많은 분들이 UPRO가 TQQQ, SOXL보다 성과가 좋을까?라는 궁금증이 있으실 겁니다. 해당 ETF의 상장 이후 기간 동안 백 테스트한 결과를 비교하면 아래와 같습니다.

| 구분 | 연평균수익률 | 분산(변동성) | MDD |

| UPRO | 24.39% | 45% | -62% |

| TQQQ | 32.50% | 53% | -79% |

| SOXL | 27.44% | 72% | -86% |

* 23년 2월 기준 데이터

앞서 설명드렸듯 UPRO의 경우 500개의 기업의 분산투자가 되어 있는 만큼 상대적으로 낮은 변동성을 보여주고 있네요. SOXL의 변동성과 비교하면 약 50% 정도 늦은 수치를 보여주고 있습니다.

하지만 일부 투자자들께서는 연평균 수익률만 보시고 TQQQ가 가장 좋은 거 아닌가?라고 생각하실 수 있습니다. 하지만 투자기간을 올해로 좁혀보면 어떨까요? 아까와는 다르게 UPRO과 가장 좋은 성과를 보여주고 있네요.

장기투자하면 결국 나스닥을 추종하는 TQQQ가 가장 좋지 않나요?라고도 반문하실 수 있습니다. 10년 이상 장기투자를 하였는데 투자가 종료되는 시점에 IT버블, 서브프라임과 같은 사태가 온다면 지난 10년간의 수익률이 의미가 없어질 수 있습니다.

그렇기에 3배 레버리지 ETF에 대해 평가하고 투자하실 때 수익률뿐만 아니라 변동성도 함께 고려한 의사결정이 수반되어야 합니다. 아래 글을 참고하셔서 자신에게 맞는 투자전략을 수립하셨으면 좋겠습니다.

관련글

3X ETF 정리

| 섹터 | 티커 | 설명 |

|

지수

|

UDOW | 다우존스 지수 3X |

| UPRO | S&P 지수 3X | |

| TQQQ | 나스닥 지수 3X | |

|

중소섹터

|

MIDU | S&P 중형주 3X |

| TNA | 러셀 소형주 3X | |

|

기술/인터넷

|

TECL | S&P 기술섹터 3X |

| WEBL | 다우 인터넷섹터 3X | |

| FNGU | 미국+중국 기술주 3X | |

| BULZ | 미국 기술주 3X | |

| 반도체 | SOXL | ICE 반도체지수 3X |

|

바이오

|

LABU | S&P 바이오테크 3X |

| PILL | S&P 제약회사 3X | |

|

소비재

|

RETL | S&P 소매기업 3X |

| WANT | 소비재 기업 3X | |

| 건설 | NAIL | 다우 주택건설 3X |

|

금융

|

FAS | 러셀 대형금융주 3X |

| DPST | S&P 지역은행 3X | |

| 항공우주 | DFEN | 다우 항공우주 3X |

'금융상품 정보 📈 > ETF 소개' 카테고리의 다른 글

| RETL - S&P 미국 소매업 3배 추종 ETF 완벽 정리 (0) | 2022.08.15 |

|---|---|

| UDOW - 다우존스지수 3배 ETF 투자를 위한 모든 정보 (0) | 2022.08.14 |

| 다우존스 인터넷 지수 3배 추종 ETF WEBL 향후 전망 및 구성종목 (0) | 2022.02.07 |

| 제약회사 3배 레버리지 PILL ETF 완벽 분석(수수료, 거래량, 구성종목 등) (0) | 2022.02.06 |

| 바이오 3배 레버리지 ETF LABU 계속 투자해도 괜찮을까? (0) | 2022.02.06 |